半导体作用与半导体厂家前景

发布时间:2024-01-22 13:17 | 作者: 火狐体育葡萄牙官方合作

国家目标,2025年要实现芯片自给率70%,而目前只有30%,空间巨大。

目前,中证全指半导体指数的市盈率(PETTM)是111.01倍,历史百分位90.08%。

2010年以来,半导体材料涨了969.01%,在227个三级(申万)行业中排名第1。

集成电路(芯片)涨幅稍小,但也涨了447.75%,在227个三级(申万)行业中排名第10。

2016年以来,半导体材料涨了274.04%,在227个申万三级行业中排名第2。集成电路涨了93.77%,排名第19。

次之,要么现在非常赚钱,但不快速地增长了;要么现在不赚钱,但快速地增长,未来大概率非常赚钱。这两种情况都需要谨慎对待。前者失去了想象力,后者存在的不确定性。

而半导体材料的净利率是8.7%,芯片的净利率是4.8%。半导体材料公司每卖出100块钱的材料,只能赚8.7元,勉强跑赢市场平均水平。

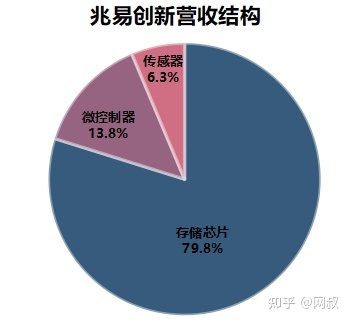

行业虽然不赚钱,但有突出贡献的公司还好。兆易创新净利率是18.95%,是芯片行业中等水准的4倍。

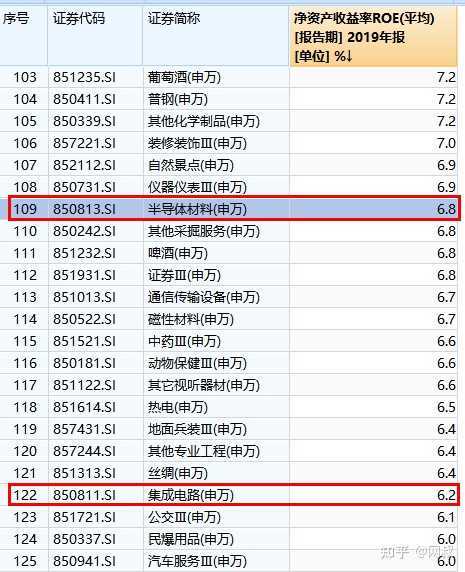

衡量行业赚不赚钱,另一个重要指标叫ROE,中文名净资产收益率(ROE=净利润/企业净资产)。

从表中我们大家可以发现,半导体和芯片行业依旧不怎么赚钱,半导体材料ROE是6.8%,芯片的ROE是6.2%,低于市场中等水准。但有突出贡献的公司其实又还可以,兆易创新的ROE是11.61%,是行业中等水准的2倍左右。

再提供一个数据,在227个三级(申万)行业中,半导体材料赚钱能力排名第109位,ROE是6.8%。

意思是,半导体材料企业新投入100元去扩充产能,这些产能投产后,每年能为企业净赚6.8元。

客户是个人,也就是2C,产品有品牌溢价,企业就非常赚钱。比如家电行业ROE就能达到19.33%,并没有比白酒行业(27%)低多少。

但如果客户是企业,也就是2B,产品基本没品牌溢价,那企业就赚不了那么多钱。比如铁路设备行业ROE只有8.59%,通讯传输设备行业ROE更是只有6.72%。

半导体和芯片虽然是高科技制造业。但作为一个主要面向企业客户的行业,半导体和芯片未来也很难赚到大钱。

先说答案,受益于国产替代和新电子科技类产品出现,国内半导体和芯片行业还有较大的增长空间。

2019年,我国芯片自给自足率仅30%左右。国务院已经定下目标,2025年,我国芯片自给自足率要达到70%。

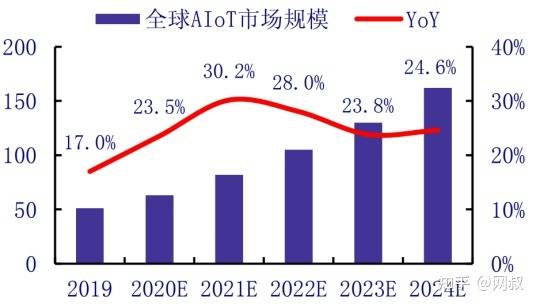

TWS无线耳机、AR/VR设备、智能家居(AIoT)、车联网、人工智能、5G等都是芯片需求大户。

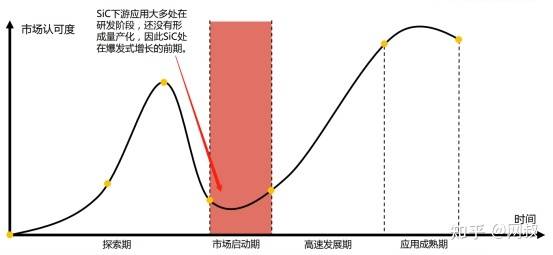

第三代半导体就是碳化硅(SiC)或氮化镓(GaN)等做衬底的新一代半导体。

和普通充电器相比,氮化镓(GaN)充电器体积小了一半,但充电速度更快,从0到100%只要45分钟。

未来,电动车也将引入氮化镓(GaN)充电器。新能源、工业互联网等大功率器件更是对第三代半导体翘首以盼。

在半导体行业整体增速放缓的当下,第三代半导体无疑是成长性最大的那个赛道。

受益于国产替代,国内半导体和芯片行业还有较大成长空间。第三代半导体的出现,也给行业带来了新的市场增长点。

但是必须认识到一个真相:从全行业看,半导体和芯片并不是一个特别赚钱的行业。

行业不赚钱,不过有突出贡献的公司是非常赚钱的。龙头兆易创新赚钱能力很出色,净利率是18.95%,是行业中等水准的4倍。

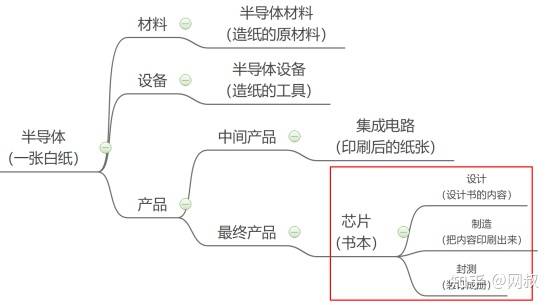

其中,集成电路是基本的产品。但集成电路不能直接用,就像印刷后的纸张不能直接看一样。

通过封测等程序,就能让集成电路变成可以直接用的芯片。这样的一个过程和印刷后的纸张装订成书籍的过程是一模一样的。

明白了这些核心概念,就很容易理解半导体产业链了。再加上上游的半导体材料与半导体设备,整个半导体产业链如下图:

此外,如果抛开材料,只谈芯片。芯片这个小行业其实也形成了严密的分工,有自己的产业链。

制造:把设计好的芯片电路图印刷到半导体材料(硅片)上。台积电、中芯国际就是干这个 的。

一个是市场的扩张,从无到有,从有到多。有上限说明还有增量空间,没上限了,就会竞争激化,形成内卷。这里最能反应市场情况的是产量和销量。

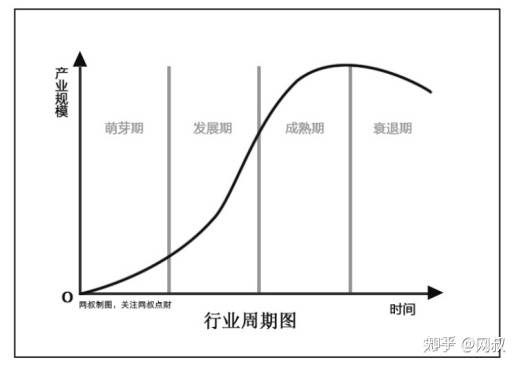

2010年以来,全球集成电路市场规模增速就慢慢的开始放缓,说明这个行业,还已确定进入成熟期。

不过,受益于国产替代,国内集成电路市场规模还在迅速增加,尚未进入成熟期。

总的来说,全球半导体和芯片行业已确定进入成熟期,但受益于国产替代,国内半导体和芯片行业还有较大成长性。

集成电路上可以容纳的晶体管数量大约每经过18~24个月便会增加一倍。也就是说芯片的性能每隔一年半或2年翻一番。

自1965年提出以来,科技产业的技术进步大致遵循“摩尔定律”。不过随着芯片制程逼近1nm的物理极限,摩尔定律正在失效。

这意味着,在芯片制程逼近1nm后,人类科学技术水平可能长期停留在1nm附近。

当前,全球最先进的芯片制造技术是台积电和三星的3nm技术,离1nm已经咫尺之遥。

如果台积电和三星就此技术停滞,那中芯国际追赶起来也就相对容易些,国内外技术差距将迅速缩小,芯片国产替代也将更加顺风顺水。

2019年,国内芯片消费市场是1446亿美元,占全球市场的35.1%,是美国市场(785亿美元)的2倍。

总的来说,除了芯片设计和芯片封测有所突破外,国内在其他领域(芯片制造、半导体材料、半导体设备)要么是中低端产能,要么是一片空白。

芯片设计领域,华为海思设计的5nm芯片——麒麟9000,性能不输高通和苹果最顶级的芯片。我国在高端芯片设计领域已经实现了突破。

芯片制造领域,中芯国际已经量产了14nm芯片制造技术,在中低端芯片制造领域实现了突破。

在这张图之外,芯片封测领域,长电科技也基本实现了高端封测技术的国产替代。

而在更上游的半导体材料与半导体设备领域,国内要么是一片空白,要么是中低端产能,亟需奋勇直追。

这就是中国芯片行业的发展现状。可以说,芯片是我们国家的经济发展最薄弱的环节。特朗普正是看到这一点才敢肆无忌惮的打压华为等中国科技企业。

而2019年,我国芯片自给率仅30%。也就是说,未来几年中国芯片的供给增速要翻倍甚至更多。国产芯片正面临前所未有的大机遇。

巴菲特说,投资要找长长的坡道和湿湿的雪。处于机遇期的芯片国产替代无疑就是那个长长的坡道。

竞争的结果往往是二八定律的马太效应,即强者愈强,弱者愈弱。强者垄断大部分利润,弱者一大堆分食残羹冷炙。

投资中,“宁数月亮,不数星星”,尽量拥抱“垄断”。行业竞争格局越明朗,投资的不确定风险就越低。

为了对半导体和芯片行业竞争格局有更清晰认识,网叔从产业链角度入手,一层一层的分析行业竞争格局。

半导体材料最重要的包含基体材料(主要是硅片)、制造材料(光刻胶、掩膜版、电子气体等)、封装材料(键合丝、芯片粘接材料等)三大类。

在这些材料中,硅片市场顶级规模,超100亿美元,不过产能,尤其是先进的大硅片产能主要掌握在日本信越等国外厂商手中。

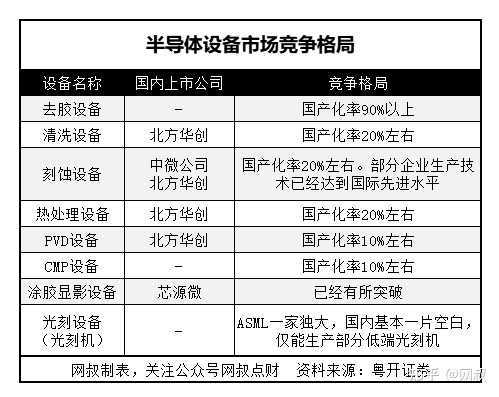

半导体设备大多数都用在硅片制造、晶圆制造、集成电路封装测试等。分为光刻机、刻蚀设备、涂胶显影设备、去胶设备...

中微公司已经能量产7nm的刻蚀设备,5nm技术也在验证中。技术不输国外同行。

但在光刻机领域,国内基本一片空白,市场主要掌握在ASML、尼康、佳能手中。

大陆做的比较好的是华为海思。2019年营收约是842.7亿人民币,折合120亿美元。

海思芯片基本不对外供应,且未上市,芯片设计营收无法估算,所以不在全球芯片设计企业TOP10名单中。

不过,从技术和总体营收上来看,海思已经是不输高通、博通、英伟达的头部玩家。

除了台积电和三星,英特尔也属于第一梯队公司。英特尔早就能量产10nm技术,但在更先进的制程上迟迟无突破。(英特尔不是纯粹的芯片制造公司,不放入TOP10名单)

格罗方德和联华电子已经明确说放弃10nm以下先进制程的研发,也就是说,未来先进制程的玩家只有4个:台积电、三星、英特尔、中芯国际。

2019年,韦尔股份收购北京豪威85.53%的股权,北京豪威成为韦尔股份的子公司。

韦尔股份芯片设计业务营收也从收购前的8.3亿增长到收购后的113.6亿,成为中国排名第二的芯片设计公司。

和华为海思主要设计处理器芯片不同,韦尔股份主要设计CMOS图像传感器芯片。

CMOS图像传感器芯片能将接收到的光信号转换成电信号,是数字摄像头的重要组成部分,在消费电子、安防、VR/AR等领域广泛应用。

除了芯片设计业务,韦尔股份还有部分芯片分销业务。主要是代理国外知名半导体生产商的产品。

2019年,韦尔股份营收136亿,其中,半导体设计业务营收114亿,占比83.6%。芯片设计业务中,CMOS图像传感器营收98亿,占比71.9%,是公司的营收支柱。

2017年5月4日上市以来,韦尔股份股价涨了22倍,平均每年涨165.1%。

未来3年,营收平均增速预估31.9%,净利润平均增速163.8%,继续保持高增长。受益于业绩爆发,韦尔股份ROE也将得到极大改善。

其一,韦尔股份已经研发出6400万像素的CMOS图像传感器芯片,极具竞争力,在中高端手机摄像头芯片中渗透率有望进一步提升。

其二,汽车电子、VR/AR、安防的市场迅速增加也将带动韦尔股份CMOS芯片需求提升。

简单点理解,射频芯片就是天线。大哥大时期,手机还有个长长的天线,现在这个天线已经被射频芯片取代,内置在手机中。

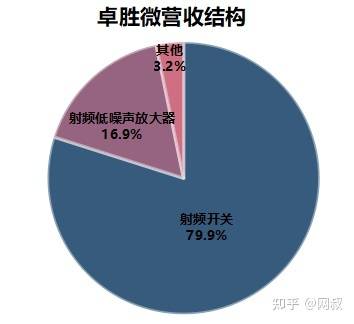

根据功能不同,射频芯片分为射频开关、射频低噪声放大器、射频功率放大器、射频滤波器、双工器等。

2019年,卓胜微射频开关营收12亿,占比79.9%;射频低噪声放大器营收2.6亿,占比16.9%。

2019年6月18日,上市以来,卓胜微股价涨了21倍,平均每年涨873.3%。

未来3年,营收平均增速预估49.08%,净利润平均增速53.46%,继续保持高增长。

2019年,射频TOP5企业占据了全球射频市场87%的市场占有率,这5家企业要么在日本,要么在美国,没一家在中国。而手机、耳机、通讯基站等射频消耗大户多在中国。

射频市场在国内,国内企业射频企业产能却不高,一旦技术突破,必将迎来爆发式增长。卓胜微就处在这种爆发式增长的道路上。

兆易创新的NOR Flash存储器大多数都用在物联网、可穿戴设备、通讯设备、汽车电子等小存储电子设备,已经打入苹果产业链。苹果的TWS无线耳机就大量用兆易创新的NOR Flash存储器。

得益于TWS无线耳机的崛起,兆易创新已经是全球第三大NOR Flash存储器供应商。

2016年8月18日上市以来,兆易创新股价涨了22倍,平均每年涨128.5%。